投資には「ミドルリスク・ミドルリターン」といわれる考え方があります。短期的な投資ではなく、ある程度の期間をかけた投資と利益のバランスで、堅実に見返りを得ることを指します。

不動産投資は「ミドルリスク・ミドルリターン」で、上手に運用できれば資産形成として優秀な投資方法です。一方で、「運用のハードルが高そう…」「専門知識が必要で自分には無理…」と敬遠する方も多く、不動産投資をやってみたいという気持ちはあるものの、どこか難しいと思っている方もいるでしょう。

そこで今回は…!

不動産投資のメリットとデメリットについて整理して解説します。堅実な資産形成でもある不動産投資について、その魅力や注意点、不動産投資が向いている人の特徴についてもご紹介します。

目次

不動産投資の10のメリット

まず、不動産投資を行うメリットについて見ていきましょう。いろいろな考え方がありますが、ここでは以下の10項目について解説していきます。

・長期間安定した収入が得られる

・融資(他力)の資金で投資できる

・節税効果が期待できる

・相続対策になる

・保険代わりになる

・年金代わりになる

・現物資産になる

・インフレに強い

・レバレッジ効果で効率的

・資金計画を立てやすい

長期間安定した収入が得られる

不動産投資は、マンションやアパートなど所有している不動産から安定した家賃収入を得られる投資です。仮に融資を利用している場合でも、家賃収入がローンの返済を上回る物件であればプラスのキャッシュフローが手元に残ります。

空室や家賃滞納が発生しない限り、家賃収入は継続して入ってくるので手間がかからない点も魅力です。入居者を確保できていれば長期間安定した収入を得られることは、他の投資にはない大きな魅力でしょう。

融資(他力)の資金で投資できる

株式や外貨などの金融商品に投資をする場合、融資を受けられることは基本的にありません。その点、不動産投資であれば、投資用物件の購入時には金融機関などの「不動産投資ローン」が利用できます。家賃収入の安定性と不動産の担保評価が高いため、融資を受けることができるのです。

自己資金が少なくても融資(他力)による資金で投資ができる点は、不動産投資ならではのメリットであり最大の強みといえます。

節税効果が期待できる

運用次第で節税効果が期待できる点も不動産投資のメリットです。

節税効果が見込めるのは、確定申告することによって、不動産収入を会社員の給与収入などと損益通算できるからです。不動産の収支がマイナスであれば、給与収入で払い過ぎた所得税が戻ってきます。

また、課税所得が減ることで前年分の所得税だけでなく、次年度の住民税も安くなるので家計が楽になるのもメリットです。

不動産投資は、減価償却や管理費用、ローンの利息部分など経費にできる費用が多いため、節税しやすい投資といわれています。特に、物件を購入した年は、購入するためにかかった諸費用が確定申告によって経費計上できるため、課税所得の減額が見込めます。

◆関連記事◆

サラリーマンでも不動産投資で節税はできる?仕組みや節税効果が期待できる税金の種類を解説

相続税の節税効果が期待できる

不動産は相続税の節税効果が期待できます。特に、現金資産が豊富な方にはとても効果的です。

現金を相続すると、当然ながらその金額に定められた税率をかけた相続税が課税されます。対して、現金を不動産に変えて相続した場合、相続税評価額が現金の6~7割程度に目減りします。

これにより、現金だけで相続する場合よりも評価額が下がる分、全体の相続税を安く抑えられる可能性があります。

納税は現金で支払う必要があるので、全ての資産を不動産に変えるのは現実的ではありませんが、バランス良く資産の組み換えを行うことで相続税対策の効果が期待できます。

◆関連記事◆

不動産投資がなぜ相続税の税金対策に効果的なのか分かりやすく解説!

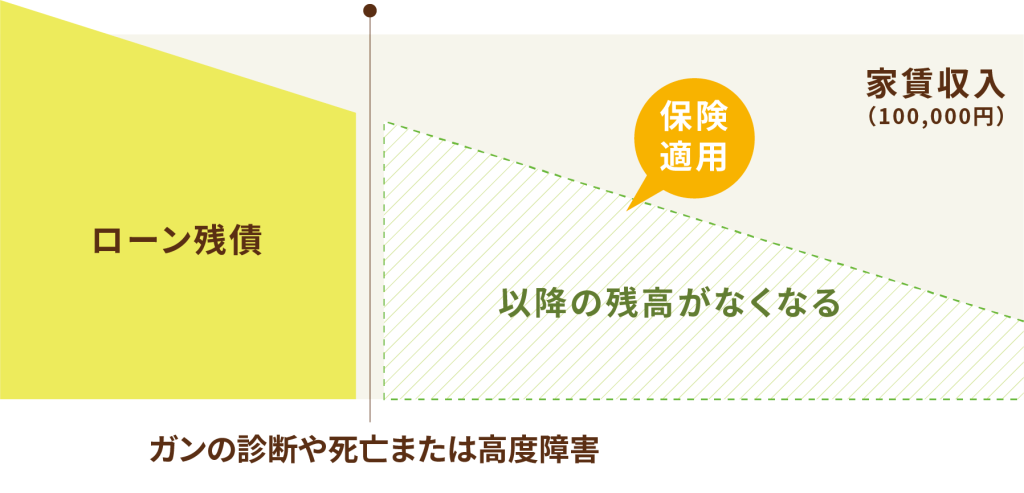

保険代わりになる

投資物件をローンで購入する場合、マイホームと同じく団体信用生命保険「団信(だんしん)」に加入します。団信とは、ローン契約者に万が一(死亡事故や高度障害など)のことがあった場合にローンの残債がゼロになるという生命保険商品です。

ローンが無くなれば、遺族には無借金の不動産と月々の家賃収入が残ります。不動産投資は保険代わりにもなるため、投資物件を購入するタイミングで保険の見直しをする方も多いです。

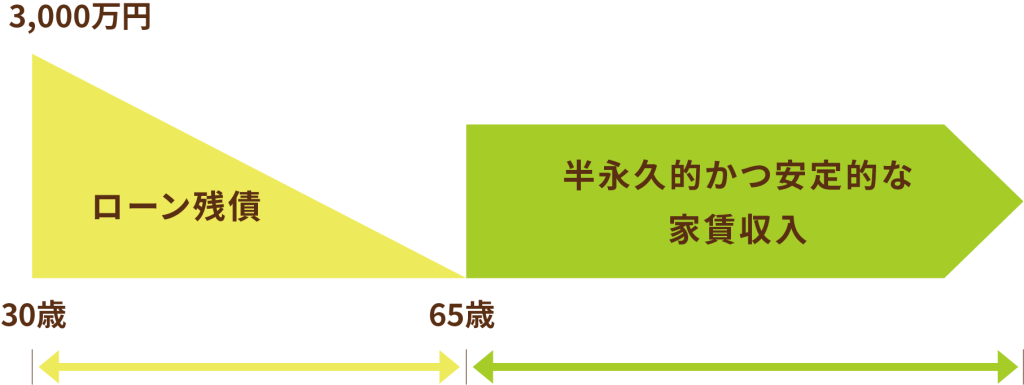

年金代わりになる

不動産投資は、老後の年金代わりになるというメリットがあります。先述したように、入居者を確保できていれば安定的な不労所得が得られるので、仕事を引退した後の生活設計も安心です。

不動産は、株式などの金融商品のように、社会情勢や金融市場の影響で価値が急激に目減りするリスクが少ないのが特徴の一つ。老後の年金問題が今後加速することを考えると、年金対策として不動産投資を始める方は増えてくるでしょう。

現物資産になる

現金や有価証券などの資産とは違い、不動産は現物資産と呼ばれる資産です。例えば、金融危機の際には、株式をはじめとする金融資産の価値は下落しますが、現物資産の価値は下がりにくいといわれています。

不動産の場合、物件周辺エリアの需要と供給のバランスが著しく崩れない限り、資産価値が大きく下がるリスクは少ないです。景気に左右されやすい金融資産とは別に現物資産を持つことで、バランスのとれた資産運用のポートフォリオを組めるというのも不動産投資のメリットの一つでしょう。

インフレに強い

現物資産である不動産は、インフレに強いという特徴があります。

インフレとは、好景気によって物価が上昇することであり、不動産においてもプラスの状態。基本的に、インフレになると不動産価値が上昇するため、売却によって大きな利益を狙うことが可能です。

インフレになると物価抑制のために金利が上がる傾向にあるので、売却によって現金化し、資産の組み換えをする絶好のチャンスといえるでしょう。

レバレッジ効果で効率的

レバレッジ効果とは、一言でいえば「小さい力で、より大きな効果を得る」ことです。

一般的に、手元資金だけの投資で大きな利益を得るには限界があります。しかし、不動産投資では、銀行などからの融資で調達した資金を活用して物件を購入し不動産を運用できるため、手元資金が少なくてもレバレッジ効果が期待できます。

また、毎月のローン返済に関しても家賃収入から費用を捻出でき、自分の財布を使うことなく資産形成が可能です。

このように、効率的な資産運用が実現できるという不動産投資のレバレッジ効果は、他の投資にないメリットといえるでしょう。

資金計画を立てやすい

不動産投資は、スタート時点の初期費用から運用中の管理費用に至るまで、資金計画が立てやすいという特徴があります。

自然災害や事故などイレギュラーなケースは別として、建物の管理費や退去発生後のリフォーム、入居付けのための広告費など、おおよその資金計画はあらかじめ立てることができます。

「投資=ギャンブル」と考える方もいますが、実は、不動産投資はあらかじめ資金計画が立てられ、堅実な運用をシミュレーションできるというメリットがあるのです。

もちろん、物件購入前から細かい資金計画・運用計画を立てる必要はありますので、信頼できる不動産投資会社などへ相談して、堅実な運用方法をしっかり検討しましょう。

不動産投資の7のデメリット

続いては、不動産投資を行う上でチェックしておきたいデメリットについて解説します。デメリットを把握しておくことによって不動産投資で注意すべき点が明確になり、より適切な資産運用を目指せるでしょう。

ここでは、不動産投資における以下のような7項目のデメリットを見ていきます。

・空室のリスクがある

・家賃滞納のリスクがある

・老朽化や修繕リスクがある

・流動性が低い

・災害リスクがある

・物件選びのリスクがある

・持ち出し現金増加のリスクがある

・金利上昇リスクがある

空室のリスクがある

不動産投資において最大のデメリットは、空室リスクがあることです。

空室とは、入居者がいなくて家賃収入が発生しない状態のことであり、物件が稼働していないことを意味します。

空室の発生で影響を受けるのはローンの返済です。仮に退去が発生して空室になっても、ローンの支払いは待ってくれません。家賃収入でまかなえない場合には、自分の財布から費用を捻出する必要があります。

また、空室期間が長引くと経営状態は一気に悪化します。入居が埋まらない原因は

・物件の立地が悪い

・物件の間取りが周辺ニーズに合っていない

・客付け会社が弱い

などさまざまです。

空室リスクに対処するには、物件選びが最大のポイントとなるので、賃貸ニーズがある物件を精査して購入するようにしましょう。

なお、長期にわたる空室は「客付けができる水準まで家賃を値下げせざるを得ない」というように、家賃下落を招く要因にもなります。家賃収入が減少しても空室よりはまし、という対処法です。ただ、一度下げた家賃を再び上げることはなかなか難しい場合が多く、運用計画にも影響を及ぼす可能性があるでしょう。

物件の立地や間取りのニーズといった入居が埋まらない空室リスクの要因は、家賃収入が減少してしまう家賃下落の原因とも重なることを十分に意識する必要があります。

◆関連記事◆

投資用不動産で初めての空室!!入居者がつくまでの流れや対策、管理会社の選び方を解説

家賃滞納のリスクがある

不動産投資のデメリットには、家賃の滞納リスクもあります。文字通り、入居者から家賃を回収できず家賃収入が得られない状態です。

不動産投資家の中には「空室よりも家賃滞納の方がハイリスクで怖い…」という方もいます。実際、入居者がいる状態であれば別の入居者と入れ替えることもできません。日本の法律(借地借家法)上、入居者の権利が手厚く保護されている点も家賃滞納リスクを考慮しておかなければならない理由の一つです。

家賃滞納は、入居審査の基準をゆるくし過ぎてしまうことで発生率が上がります。ただ、審査を厳しくし過ぎると空室リスクにもつながります。

– 対策 –

一定の審査基準を設けて保証会社を立てるのも対策の一つです。入居者次第ですが、連帯保証人を求めることも有効な対策手段でしょう。

老朽化や修繕リスクがある

建物や設備の経年劣化や修繕により、多額のリフォーム費用が発生するリスクもあります。ただ、新築物件であれば、当然、建物も設備も新しいため老朽化の心配はありません。

中古物件の場合には、購入して間もなく大規模修繕が発生し、手元資金がショートするというケースも…。例えば、木造の中古物件で、シロアリや雨漏りなどの発生を知らずに購入してしまうというリスクなどが考えられます。

流動性が低い

現物資産である不動産は、他の資産と比較して流動性が低いというデメリットがあります。

例えば、株式や外貨などの金融資産は、現金化したいときに売りに出すことで簡単に換金できます。有価証券の売買などは、スマートフォンからでも簡単にできる手軽さです。

しかし、不動産になるとそうはいきません。所有する不動産を売却するには、査定をして、売却活動を行い、買主を見つけ、引き渡しと、早くても数カ月はかかります。

人口が多い都市部になるほど不動産は流動的になる傾向なので、売却のことを考えると都市部の物件を購入するのがおすすめです。また、複数世帯ある1棟物よりも区分マンションなど1世帯物件の方が、対象物件数が少ないため売却しやすく流動性が高いといえるでしょう。

災害リスクがある

災害の多い日本で不動産投資をするには、災害リスクもデメリットの一つになります。

健全に経営していたとしても、台風や地震によって建物が損壊するという可能性もゼロではありません。一度災害に見舞われると、不動産への被害だけでなく周辺の賃貸ニーズが下がるリスクもあります。

災害リスクへの対策は、ハザードマップで物件のある地域にどのような災害リスクがあるかどうかをリサーチするなどして、物件選定の参考にしたり、災害に備えたりすることが大切です。

また、加入する火災保険の内容もチェックし、物件がある地域の特性に合った保険を選びましょう。

物件選びのリスクがある

不動産投資の成功を左右するのは物件選びです。

どれだけ投資経験がある人でも、物件条件の確認不足や物件周辺の環境変化などにより、投資に不利な物件を購入してしまうケースはあります。良い物件選びは投資家の永遠の課題ですが、物件選びに失敗するリスクがあることは、当然、頭に入れておくことが大切です。

不動産投資を始める前には、できるだけ不動産投資セミナーへ参加して情報収集をしたり、プロの不動産投資会社などに相談したりして、物件選びのポイントや不利な物件を選んでしまったときのリスクヘッジについて把握しておくといいでしょう。

◆関連記事◆

不動産投資の物件探しで見るべき11のポイント!避けたい物件の特徴も紹介

持ち出し現金増加のリスクがある

不動産投資を長期で続けていくと、帳簿上は利益が出ているにもかかわらず、手元の現金が減り、持ち出し金額が多くなることがあります(「デッドクロス」と呼ばれます)。具体的には、ローンの元金返済額が減価償却費より多かった時に発生します。

不動産投資の節税効果の基本的なスキームは、手元の現金を減少させることなく減価償却費により利益圧縮および課税所得の減少が可能になることです。ですが例えば設備(耐用年数15年)の償却が終わったタイミングで、経費計上が少なくなり課税所得を圧縮できず、確定申告時の所得税が増加します。

– 対策 –

定期的に繰り上げ返済をする、デッドクロスになる前に売却を行うなどがありますが、不動産投資会社や税理士、もしくは不動産を購入した会社の営業担当・ファイナンシャルプランナーなどの専門家に相談して、問題が発生する前に対処しましょう。

金利上昇リスク

住宅家賃は景気の変動にはあまり影響を受けずに定期収入を得られるものですが、金利は景気によって変動します。不動産投資において、金利が上昇するリスクは避けては通れません。

対策としては、何%の金利上昇に耐えられるかを購入前に、ファイナンシャルプランナーや不動産会社の担当者と事前にシミュレーションしておき、耐えられる金利まで上昇したら物件を売却するなど事前にアクションプランを立てておくといいでしょう。

不動産投資が向いている人

不動産投資を行う上でのメリットとデメリットについて見てきましたが、最後に、「不動産投資に向いている人」がどのような人なのか、ご紹介します。

すでに自己資金がある人

すでに自己資金が潤沢にある人は、不動産投資に向いています。理由は、資金的に余裕があると、仮に何か大きな出費が発生したときでも資金がショートするリスクが低くなるからです。

また、保有資産の状況が良い人は金融機関などからの融資が受けやすく、プラス要素になります。融資を受けやすくなることで購入物件の選択肢が増えることにもなり、より条件の良い物件を購入できれば効率的な資産運用が可能になるでしょう。

資金力がない人でも融資を活用して始められる不動産投資ですが、資金がある方が有利である点は他の投資と変わりません。

安定収入がある人

融資の審査が重要なポイントである不動産投資においては、会社員のように安定収入がある人が有利となります。自営業者や会社経営者は本業の事業で融資を受けていることも多く、審査のハードルが高くなる傾向です。

会社員をはじめとして安定収入がある人は、月々の家計・資産収支の計画を立てやすく不動産投資に向いているといえるでしょう。仮に、不動産投資の収入がゼロになったとしても、マイナスでなければ生活に困ることはありません。

計画性がありコツコツ努力できる人

不動産投資家と聞くと派手なイメージを持つ方もいらっしゃいますが、成功している投資家ほど堅実なケースが多いです。

「計画的にコツコツとお金を貯めて、まとまった資金は次の投資に回す」というように、目標を明確にして計画的にコツコツ努力する人が不動産投資には向いています。例えば、貯金が得意なタイプの人は、不動産投資に必要な計画性があるといえるでしょう。

不動産投資パートナーとうまくやれる人

不動産投資は一人で行えません。いろいろな専門家に相談することで実現できる投資です。例えば、ファイナンシャルプランナーや賃貸管理会社などです。

「お金を払っているのだから」と言って、不動産管理会社の担当者へ横柄な態度を取り、嫌われてしまうオーナーは少なからずいます。何社も管理会社を変えてもうまくいかないという話も聞いたことがあります。

不動産管理業は薄利のビジネスモデルとなっているため、賃貸管理会社はオーナー1人に対応できる時間は多くありません。担当者と良好な関係を築ける能力がある人(オーナー)がうまくいく傾向にあります。

不動産投資のメリット・デメリットまとめ

今回は不動産投資のメリットとデメリットについてまとめてご紹介しました。不動産投資の基礎知識といえる内容ですが、注意点も含めて理解しておくことは堅実な資産運用を行う上でとても大切なポイントです。

資産形成・資産運用のポートフォリオに不動産投資を検討している方は、実績豊富なメイクスまでお気軽にご相談ください。専門知識を持ったコンサルタントが最適な資産運用をサポートします。

※本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。㈱メイクスにおいては、何ら責任を負うものではありません。