不動産投資を行う上で知っておきたい確定申告のやり方や、必要書類などの基礎知識を解説していきます。

実際の税額計算方法や手続きは、他の所得や適用される各種控除に応じてケースバイケースなので、税理士など専門家に相談するのがおすすめです。ここでは、確定申告とはどのようなものなのか、その概要について把握しましょう。

目次

不動産投資を行う場合の確定申告について

はじめに、サラリーマンが不動産投資を行う場合の確定申告について解説します。

確定申告とは?

確定申告は、1年間の所得にかかる税金を計算して、税務署に報告する手続きのこと。この手続きによって、納付する所得税などの税額が決まります。

不動産投資に限らず、サラリーマンの中でも

・年間20万円以上の副収入がある

・年収2,000万円を超える

上記の場合は確定申告を行う必要があります。

もし確定申告を怠った場合は、ペナルティを課せられることもあるため、手続きの仕方をしっかり把握しておきましょう。

確定申告の詳細は、国税庁サイトの特集ページで確認できます。毎年、確定申告時期になると最新情報に更新されます。

■国税庁の特集ページ

確定申告特集

不動産投資を始めた初年度の確定申告について

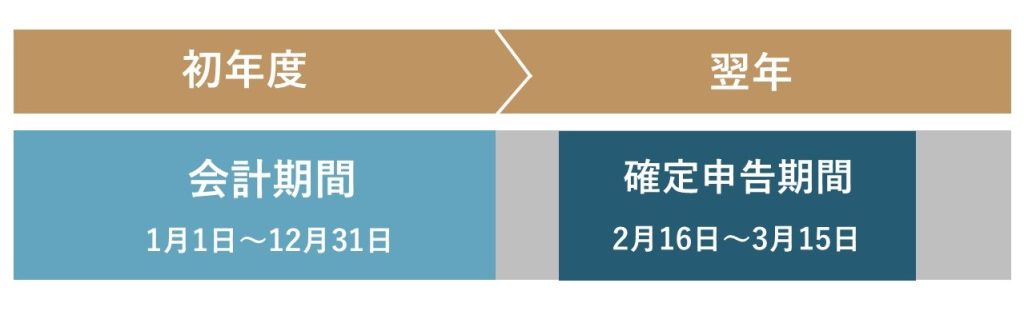

確定申告は前年の所得に対して申告するため、物件を購入した初年度から確定申告が必要です。

1月1日から12月31日までの所得を対象に税金を計算し、翌年の2月16日から3月15日までの間に確定申告を行わなければいけません。

確定申告では、家賃収入から各種経費を差し引いた金額が不動産所得となり、他の所得や控除と合わせて課税合計額を計算することになります。

初年度は、まだ家賃収入が発生していないケースもあり得ますが、

・不動産取得税

・登録免許税

・印紙税

など費用を経費として計上することで、2年目以降よりも高い節税効果が見込めます。

青色申告と白色申告どちらがおすすめ?

確定申告には青色申告と白色申告の2種類があり、どちらかを選択して確定申告を行わなければいけません。簡単にそれぞれの特徴を見ていきましょう。

・白色申告

白色申告は、簡易的な帳簿の記帳(単式簿記)が認められている申告方法で、誰でも選択できます。帳簿には収入金額や必要経費を記録しますが、日々の合計金額の記載だけでも認められているため、経理作業に不慣れな初心者向きといえるでしょう。提出書類が少なく簡単に申告手続きができる反面、青色申告にある控除などの特典は受けられません。

なお、以前の白色申告では事業300万円以下であれば帳簿をつける義務がありませんでしたが、2014年の法改正により白色申告をする全ての人に記帳と帳簿類の保存が義務づけられました。

■参考サイト

個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

・青色申告

青色申告は、不動産所得、事業所得、山林所得がある人が選択できる申告方法です。事業主として開業届を出して、青色申告の承認を受ける事前手続きが必要になります。帳簿は、貸借対照表と損益計算書が作成できるよう正規の記帳(複式簿記)が原則。

要件を満たせば税制上の特典を受けられるのが特徴です。条件に応じて、最高65万円か55万円または最高10万円の「青色申告特別控除」を受けられます。そのほか、赤字部分を3年間にわたって繰り越して控除できる「純損失の繰越しと繰戻し」、生計を一にする配偶者や親族に支払った給与を必要経費にできる「青色事業専従者給与」など大きなメリットがあります。

一方で、青色申告は前述の通り、複式簿記で帳簿をつける必要があり、手間が発生するのがデメリットです。目安として簿記2級くらいの必要知識が必要となります。本業で経理周りの仕事をしている人以外は青色申告をすることはお勧めしません。

■参考サイト

No.2070 青色申告制度|国税庁

不動産投資の確定申告の手順

ここからは、不動産投資の確定申告の手順がどのようなものなのか見ていきましょう。主な流れは次の通りです。

1.確定申告に必要な書類を準備する

2.決算書を作成する

3.確定申告書を作成する

4.確定申告の手続きを行う

それぞれの手順のポイントを説明していきます。

1.必要書類を準備する

確定申告に必要な書類を準備しましょう。必要な書類の詳細については後ほど解説しますが、不動産を購入した際の売買契約書や、現在居住している方との賃貸借契約書などです。

確定申告を初めて行う場合は、書類の準備で時間がかかってしまうことがあるため、早めにとりかかるのがポイントです。

確定申告の期間は例年2月16日から3月15日までと期間が決められています。不備書類があると確定申告の期日に間に合わないことも…。早めに必要書類を準備するのはもちろんですが、不動産投資に関連する書類は紛失を避けるためにも、1つの場所にまとめて保管しておくといいでしょう。

2.決算書を作成する

必要書類が全て準備できたら決算書を作成します。決算書とは、不動産投資を行う上で、日々使った経費や不動産投資で得た収入などを記載した書類のことです。白色申告の場合は収支内訳書を作成します。

「作成方法がよく分からない」という場合には、国税庁・税務署が開催している記帳説明会への参加や、YouTubeに公開されている「記帳のしかた」動画をチェックしておくのがおすすめです。

■参考サイト

<国税庁からのお知らせ>「記帳のしかた」の説明動画の掲載について – 日本税理士会連合会

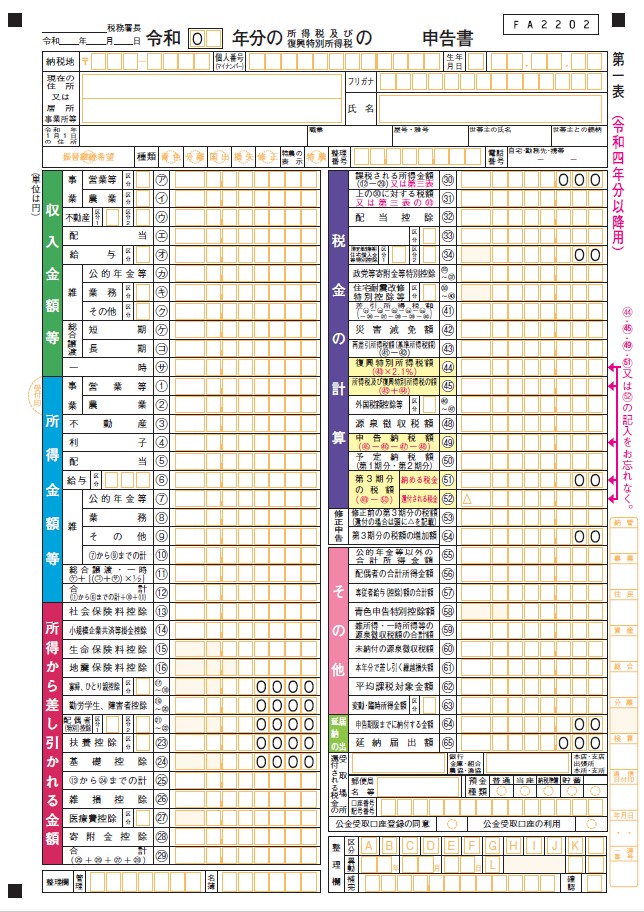

3.確定申告書を作成する

決算書の準備ができたら確定申告書を作成します。

確定申告書には

・収入

・経費

・社会保険料控除

・基礎控除

といった必要な所得と控除を記入して、納付する税額を計算します。

参考まで以下の画像が「確定申告書」です。

引用:確定申告書

4.確定申告手続きを行う

作成した決算書・収支内訳書と確定申告書、必要な書類を添付して、確定申告の手続きを行います。手続き方法には以下の3つがあります。

・税務署の窓口へ出向く

・税務署へ郵送する

・インターネットの『e-Tax』を利用する

書類の書き方などに不安がある方は不明点を質問できるので、税務署の窓口へ出向いて直接提出するのがおすすめでしょう。

2004年からインターネットを通じて確定申告できる『e-Tax』(国税電子申告・納税システム)がスタートしました。国税庁サイトで、決算書・収支内訳書や確定申告書などの作成をはじめ、確定申告のオンライン送信、電子納税などが可能です。

インターネットでの申告は、マイナンバーカードの準備や事前登録が必要になりますが、スマートフォンからも手続きが可能なため、時間がない方は便利に確定申告ができるでしょう。

■参考サイト

個人でご利用の方 | 【e-Tax】国税電子申告・納税システム(イータックス)

不動産投資の確定申告をする際に必要となる書類

ここでは、確定申告に必要な書類を見ていきましょう。

必要書類は確定申告する人の収入状況や支払った経費の内容によって異なります。大きくは、不動産関連の書類と経費関連の書類、控除に必要な書類に分類できます。一般的に必要となる書類を下記の表にまとめました。

なお、「確定申告書B」の用紙は、税務署または国税庁サイトからダウンロードできます。

<不動産関連の必要書類>

| 必要書類 | 入手先 |

| 売買契約書 | 仲介した不動産会社 |

| 賃貸借契約書 | 売主か管理会社 |

| 家賃の振込明細 | 物件を管理委託している不動産会社 |

| 売買時の精算書 | 仲介した不動産会社 |

不動産の売買契約書や売買時の精算書は、売買契約を締結し、引き渡しが完了した際に受け取る書類です。紛失しないように大切に保管しておきましょう。

<経費関連の必要書類>

| 必要書類 | 入手先 |

| 各種税金の納付通知書 | 納付先の国や自治体 |

| 借入金の返済表 | 借り入れしている金融機関など |

| 不動産の修繕に支出した領収書 | 管理会社 |

| 譲渡対価証明書 | 仲介した不動産会社 |

譲渡対価証明書は、売買契約書に記載してあれば入手する必要はありません。

<控除関連の必要書類>

| 必要書類 | 入手先 |

| 加入している火災保険の払込証明書 | 保険会社 |

| 源泉徴収票 | サラリーマンの場合は勤務先の会社 |

サラリーマンの場合、不動産投資で赤字が出た場合には給与所得との損益通算が可能です。サラリーマンの給与分と不動産投資の赤字分を相殺することで節税効果が期待できます。

不動産投資の確定申告で申請できる経費

不動産投資において、経費を正しく把握して確定申告で経費計上すれば、不動産所得を抑えることが可能です。では、不動産所得において経費として計上できる項目にはどのようなものがあるのでしょうか。

経費計上できる主な項目例を以下の表にまとめました。

| 経費計上できる項目 | 内容 |

| 不動産取得税 | 不動産を購入した際にかかる税金 |

| 固定資産税・都市計画税 | 毎年1月1日時点の所有者にかかる税金 |

| 火災保険 | 複数年契約でも年ごとに経費計上可能 |

| 地震保険 | 5年間契約を年ごとに経費計上 |

| 修繕費 | 不動産に必要な修繕費用 |

| 管理委託料 | 不動産管理会社に支払う管理料 |

| ローン金利 | 毎月返済するローンの金利部分 |

これらは全て、不動産の購入において必要な費用や、物件を維持・管理して収益を得るために必要な費用で、基本的に経費として計上できます。

不動産投資でかかる経費については、以下の記事で詳しく解説していますのでぜひご覧ください。

不動産投資の確定申告をしないとどうなる?

確定申告をしなければいけないにもかかわらず、確定申告を行わない場合はどうなるのでしょうか?

確定申告が必要にもかかわらず申告しなかった場合や、期限内に間に合わなかった場合には、本来納付すべき税金とは別に、加算税や延滞税などが課せられます。ケース別の税率などを表にまとめました。

| 税金の種類 | 加算されるケース | 税率 |

| 無申告加算税 | 期限内に申告しない | ・納付税額の50万円までの部分は15%・納付税額の50万円以上の部分は20% |

| 過少申告加算税 | 確定申告で納めた税金が少ない | 新たに納付することになった税額の10%相当額※新たに納付することになった税額が、当初申告した税額と50万円のいずれか多い額を超える部分の税率は15% |

| 重加算税 | 意図的な所得隠し、いわゆる脱税と認められる | ・意図的な過少申告は過少申告加算税と追徴納税額が35%・意図的な無申告は無申告加算税と追徴納税額が40% |

| 延滞税 | 期限内に納税しなかった場合 | 最大で14.6%の延滞税 |

確定申告を怠ると、非常に税率の高い加算税を納税しなければいけません。それ以上に、社会的な信用をなくしてしまうリスクもあります。そうなると、新たな不動産投資をする際に金融機関などからの融資に差し障りが出るなどのリスクが考えられます。必ず期限内に適切な確定申告を行うよう心がけましょう。

不動産投資の確定申告で税金を抑えるためのポイント

不動産投資では、確定申告について正しく理解することにより、課税額を抑えることも可能です。ここからは、確定申告で課税額が低くなるケースについて解説します。

損益通算を利用する

不動産所得で赤字が出てしまった場合、損益通算を行って、他の黒字の所得金額から差し引くことができます。

例えば、給与所得が700万円で不動産所得の赤字が100万円だった場合、

700万円-100万円=600万円が課税所得金額になります。つまり、給与所得700万円だけの場合と比べて課税額を低く抑えられます。

減価償却費を活用する

減価償却とは、不動産の購入金額を一定年数に配分し、毎年の経費として計上できるものです。不動産所得を抑えられるため、節税効果が期待できます。

減価償却費の算出は

「償却資産の価格(物件価格)÷償却年数」

減価償却できる年数は物件の構造によって異なり、例えば、鉄筋コンクリート造の場合には47年間です。減価償却費を活用するには税務や不動産投資の専門知識が必要なため、実際に不動産投資を始める際には専門家へ相談するのがおすすめです。

経費の計上をもれないようにする

不動産投資にかかった経費について計上もれがある状態で確定申告したとしても、税務署は指摘してくれません。そのまま確定申告が受理され、本来は計上できた経費が計上されない事態になってしまいます。

過少申告の場合には過少申告加算税が課せられますが、経費の計上もれがあったとしても修正指示などはできないため、確定申告の書類を作成する際や書類提出時に自分で注意しておかなければいけません。

どの費用が経費として計上できるかどうか分からない場合は、税理士などの専門家に相談して、計上できる経費のもれがないようにしましょう。

不動産投資で得た収入を、家族の給与として支払う

白色申告では「事業専従者控除」として控除が可能ですが、配偶者は年間で最大86万円、その他の親族は1人あたり最大50万円と上限が定められています。

確定申告の必要性やメリットを理解して適切な申告を行おう!

不動産投資と確定申告は切っても切れない関係性といえます。確定申告の流れや必要書類、経費として計上できるものをしっかりと理解して、正しい知識のもと確定申告を行いましょう。

ただ、確定申告など不動産投資にかかわる専門知識を理解するのは、ハードルが高いと感じる方もいらっしゃることでしょう。そんなときは、新築ワンルームマンション投資の経験が豊富で、実績もあるメイクスまでお気軽にご相談ください。専門知識を持ったコンサルタントが最適な資産運用をサポートします。

※本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。㈱メイクスにおいては、何ら責任を負うものではありません。